CIT estoński

CIT estoński, czyli ryczałt od dochodów spółek, to alternatywny sposób rozliczania podatku dochodowego od osób prawnych. To rozwiązanie, które w wielu przypadkach pozwala istotnie zaoszczędzić na podatku CIT.

To specyficzny model rozliczeń, a jego wdrożenie wymaga odpowiedniego przygotowania i przeanalizowania sytuacji danej spółki.

Na czym polega estoński CIT?

Estoński CIT, czyli “ryczałt od dochodów spółek” jest alternatywnym sposobem rozliczania podatku dochodowego od osób prawnych, który, w uproszczeniu, zakłada opodatkowanie spółki dopiero w sytuacji, gdy dochodzi do dystrybucji zysków.

Co za tym idzie, model ten pozwala na osiągnięcie znacznych oszczędności w podatku dochodowym od osób prawnych.

To zasada ogólna, ponieważ ustawodawca przewiduje także inne sytuacje, w których następuje opodatkowanie estońskim CIT.

CIT estoński - nasze podejście

Na podstawie naszych doświadczeń wypracowaliśmy model współpracy z klientami w zakresie CIT estońskiego.

Obsługę procesu przejścia na estoński dzielimy na 3 etapy

Etap I

Analiza spełnienia warunków wejścia i ocena opłacalności

- szczegółowa analiza spełnienia warunków do wejścia w CIT estoński,

- identyfikacja działań przygotowawczych, które muszą zostać podjęte, aby maksymalnie skorzystać z korzyści, jakie daje CIT estoński,

- identyfikacja ukrytych zysków, wydatków niezwiązane z działalnością,

- oszacowanie poziomu oszczędności w podatku CIT

Etap II

Wdrożenie

- działania pozwalające na spełnienie warunków do wejścia w estoński CIT,

- zabezpieczenie kwestii wątpliwych interpretacją indywidualną,

- przygotowanie dokumentów niezbędnych do przejścia na estoński CIT, czyli m. in. zawiadomienia o wyborze ryczałtu, korekty wstępnej

Etap III

Wsparcie w bieżących rozliczeniach

- doradztwo w wątpliwych kwestiach pojawiających się w okresie opodatkowania CIT estońskim,

- wsparcie w przygotowaniu zeznania rocznego

Co podlega opodatkowaniu w CIT estońskim?

Poza wypłatą dywidendy mamy szereg innych zdarzeń, które będą skutkowały opodatkowaniem w reżimie CIT estońskiego.

Opodatkowaniu w CIT estońskim podlega także tzw. dochód z przekształcenia, jeżeli opodatkowanie CIT estońskim wybiera podmiot utworzony w wyniku przekształcenia w pierwszym roku po przekształceniu.

Ponadto, opodatkowaniu może podlegać także dochód obliczony w ramach tzw. korekty wstępnej, jeżeli podatnik zakończy opodatkowanie CIT estońskim przed upływem standardowego okresu 4 lat lub przed tym terminem utraci prawo do opodatkowania CIT estońskim.

Opodatkowaniu w CIT estońskim podlegają m. in.

- wypłata w trakcie roku zaliczek na poczet dywidendy,

- pokrycie straty sprzed wejścia w estoński CIT z zysków wypracowanych w okresie opodatkowania CIT estońskim

- ukryte zyski, czyli pewne świadczenia na rzecz udziałowców (np. pożyczka dla udziałowca, korzystanie przez udziałowca z auta służbowego)

- wydatki niezwiązane z działalnością gospodarczą (do tej kategorii zalicza się 50% wydatków na służbowe samochody udostępniane np. pracownikom także do celów prywatnych)

Stawki podatku w CIT estońskim

Stawka podatku w CIT estońskim jest uzależniona od statusu podatnika.

Stawki wynoszą:

- 10% dla małych podatników i podatników rozpoczynających działalność

- 20% dla pozostałych podatników

Mały podatnik to w uproszczeniu podatnik, u którego przychody ze sprzedaży za poprzedni rok podatkowy nie przekroczyły kwoty 2 mln EUR (przychody ze sprzedaży wraz z podatkiem VAT).

Dodatkowe korzyści, czyli odliczenie części podatku CIT zapłaconego przez spółkę przez udziałowców w rozliczeniu PIT

Estoński CIT przewiduje również szczególne odliczenie w podatku PIT dostępne dla wspólników spółki opodatkowanej ryczałtem od dochodów spółek.

W uproszczeniu: podatek PIT wspólników od dywidendy można pomniejszyć o określoną część podatku CIT zapłaconego przez spółkę.

W przypadku małych podatników i podatników rozpoczynających działalność procent odliczenia CIT łącznie dla wszystkich wynosi 90%, a w przypadku pozostałych podatników: 70%. Odliczenie u każdego ze wspólników jest proporcjonalne do posiadanego udziału w zysku spółki.

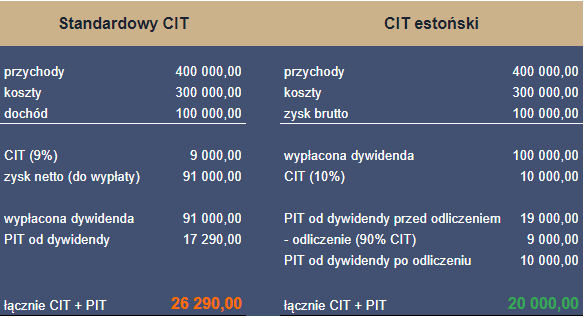

Estoński CIT - przykład praktyczny

Poniższy przykład obrazuje, jak funkcjonuje opodatkowanie CIT estońskim w przypadku małego podatnika (przychody ze sprzedaży nie przekraczają kwoty 2 mln EUR), jeżeli cały zysk zostaje wypłacony wspólnikom w formie dywidendy.

Kto może przejść na estoński

Dogłębna analiza sytuacji spółki przed wdrożeniem CIT estońskiego jest kluczowa, aby właściwie przygotować się nie tylko do samego wejścia w ten system, ale codziennego w nim funkcjonowania przez najbliższe kilka lat.

Wejście w reżim estońskiego CIT wymaga spełnienia szeregu warunków dotyczących m. in. struktury właścicielskiej spółki, poziomu zatrudnienia, czy struktury przychodów.

Przejście na estoński CIT wymaga złożenia zawiadomienia o wyborze ryczałtu od przychodów spółek (formularz ZAW-RD).

Do sprawozdania finansowego składanego za rok poprzedzający pierwszy rok opodatkowania ryczałtem należy dołączyć informację o przychodach i kosztach (tzw. korekta wstępna – załącznik CIT/KW).

Doradztwo w estońskim CIT

Pomagamy na bieżąco pojawiające się wątpliwości związane z rozliczaniem estońskiego CIT, aby zabezpieczyć podatników przed negatywnymi konsekwencjami finansowymi związanymi z błędami.

Audyt estońskiego CIT

Wykonujemy również audyty rozliczenia estońskiego CIT - sprawdzamy czy spełniono wszystkie warunki do przejścia na estoński, czy wypełniono wszystkie obowiązki na moment wejścia w reżim ryczałtu od przychodów spółek oraz czy podatek CIT jest na bieżąco kalkulowany prawidłowo.

Doradzamy podatnikom na estońskim CIT

Estoński CIT to stosunkowo nowe rozwiązanie, którego wszyscy się cały czas uczymy.

W wielu obszarach interpretacje organów podatkowych są rozbieżne, a wraz ze wzrostem popularności tego rozwiązania wątpliwości mnożą się.

Skontaktuj się z nami

Nasi eksperci bezpłatnie doradzą, w jaki sposób możemy najlepiej pomóc Twojej firmie.

Odpowiadamy w ciągu kilku godzin roboczych (pon-pt 9:00-17:00)

Chcesz, żebyśmy to my skontaktowali się z Tobą?